Los precios del litio se dispararon en 2021, con un índice de referencia que se duplicó con creces y los precios clave en China alcanzaron récords. Impulsar el frenesí fue y es el papel del metal en la transición del mundo hacia una economía más verde, ya que es un componente clave para las baterías recargables que se utilizan para impulsar los vehículos eléctricos. En ninguna de las historias aparece Bolivia aun rezagada del mercado internacional del litio, actualmente en una etapa de pruebas para la adjudicación de la extracción directa de litio (EDL).

(MINING).- La oferta limitada no solo ayudó a los precios, sino que impulsó a las empresas a moverse para satisfacer la demanda, lo que hizo que el litio ocupara un lugar central en las noticias.

Estos son los hechos relevantes del año que termina y una perspectiva de 2022 en cuanto a litio.

# 1 JADAR

Rio Tinto dio luz verde en julio a su proyecto de litio Jadar de $us 2.400 millones en Serbia. La segunda minera más grande del mundo dijo en ese momento que para 2030 los fabricantes de vehículos eléctricos necesitarán alrededor de tres millones de toneladas de litio, en comparación con las aproximadamente 350.000 toneladas que consumen hoy.

Sin embargo, se prevé que las operaciones y los proyectos existentes combinados contribuyan con un millón de toneladas de litio.

Llenar esa brecha de suministro, dijo Rio Tinto, requeriría más de 60 proyectos de Jadar.

La mina propuesta está programada para producir 58.000 toneladas de carbonato de litio, 160.000 toneladas de ácido bórico y 255.000 toneladas de sulfato de sodio al año a plena capacidad.

Pero la empresa se enfrenta a una feroz oposición al proyecto. A principios de diciembre, los opositores locales organizaron un movimiento que sacudió al gobierno y paralizó las ciudades mientras miles de manifestantes marchaban por las calles. Posteriormente, las autoridades suspendieron un plan de uso de la tierra para la mina propuesta, aunque no rechazaron el proyecto por completo.

Rio Tinto dijo el 23 de diciembre que planea pausar su proyecto de litio Jadar después de que un municipio del país desechara un plan para asignar terrenos para la mina.

# 2 OFENSIVA CHINA

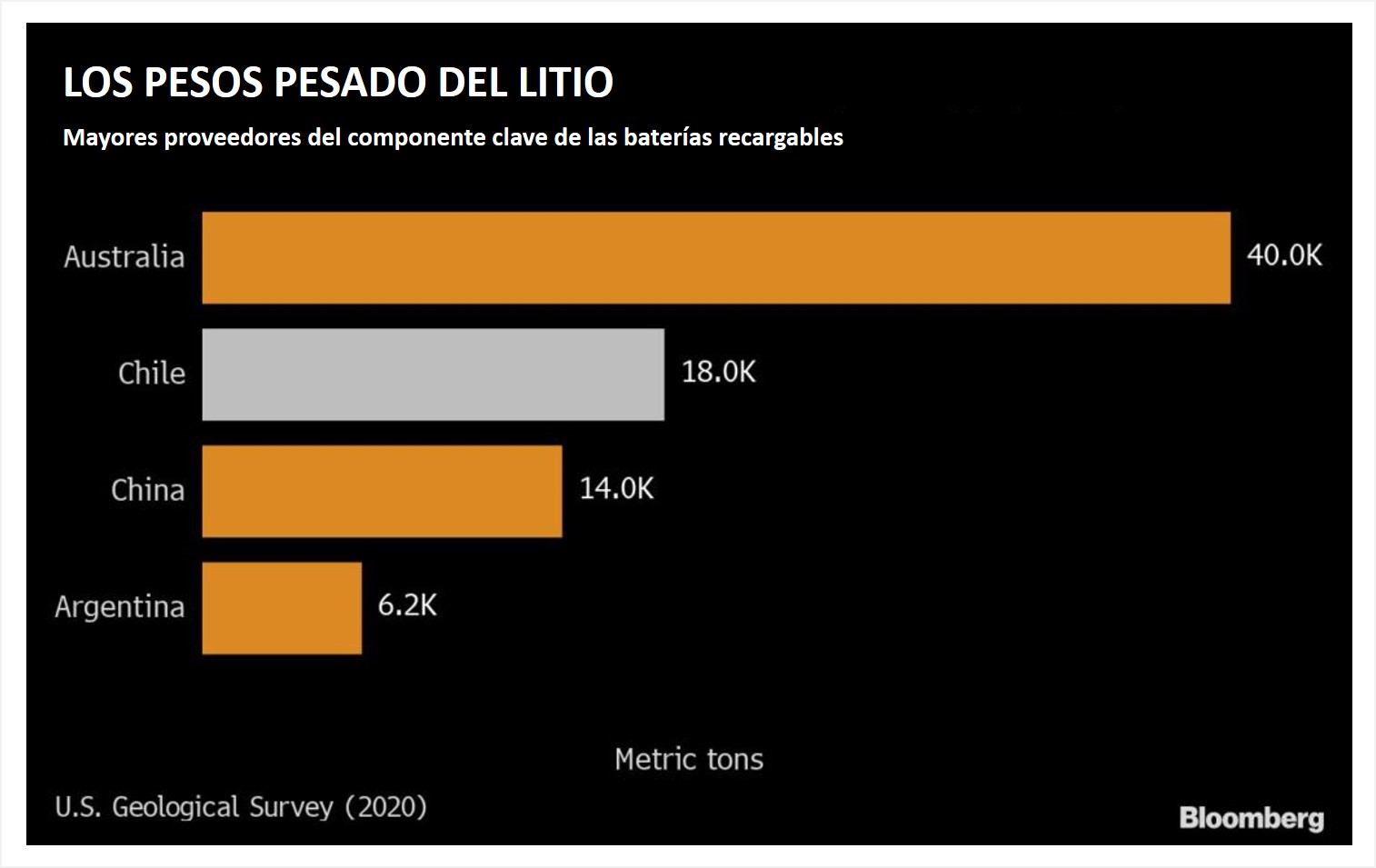

A pesar de que las reservas de litio de China se ubican como las cuartas más grandes del mundo, el metal de la batería se encuentra principalmente en los lagos salados alrededor del Tíbet y Qinghai, una provincia china escasamente poblada que se extiende por la meseta tibetana de gran altitud. Eso hace que sea difícil de refinar y transportar, y en parte explica por qué Beijing buscó en otra parte este año.

Ganfeng Lithium, uno de los principales productores del mundo, presentó una oferta por una participación en Millennial Lithium de Canadá en julio, mientras que el gigante fabricante de baterías CATL, liderado por el multimillonario Zeng Yuqun, se unió a la carrera unos meses después, superando a Ganfeng. Al final, fue una tercera empresa, Lithium Americas, la que salió victoriosa.

La compañía también adquirió el explorador y desarrollador Bacanora Lithium enfocado en México este año, agregando el proyecto Sonora a su creciente cartera.

Ganfeng no se detuvo allí y compró en septiembre International Lithium, que era su socio en el proyecto Mariana en Argentina, uno de los mayores depósitos a nivel mundial.

Representantes de cinco empresas chinas obtuvieron visas especiales y viajaron a Afganistán a principios de noviembre para realizar inspecciones in situ de posibles proyectos de litio.

Zijin Mining también ocupó los titulares, especialmente con la adquisición de Neo Lithium Corp de Canadá en octubre.

# 3 FUSIONES Y ADQUISICIONES AUSTRALIANAS

Una de las historias más importantes del año en el mercado del litio se produjo en abril, cuando los mineros de litio australianos Galaxy Resources y Orocobre anunciaron su fusión. La combinación de negocios creó una empresa de $us 3.100 millones, que se convertirá en el quinto mayor productor mundial de productos químicos de litio.

Una empresa conjunta entre Tianqi Lithium e IGO Ltd también ocupó los titulares cuando produjeron el primer lote de hidróxido de litio de Australia, utilizado para fabricar cátodos para baterías de iones de litio que alimentan vehículos eléctricos. Una vez en plena producción, Kwinana será la mayor operación productora de hidróxido de litio y el mayor convertidor de espodumena (litio de roca) del mundo.

Piedmont Lithium y su 19% de propiedad de Sayona Mining completaron la adquisición de North American Lithium (NAL) de Canadá, como parte de su plan para crear un potencial centro de producción de litio en la región de Abitibi de Quebec.

Semanas después, compraron otro proyecto canadiense: el proyecto Moblan en la región de Eeyou-Istchee James Bay en el norte de Quebec.

Liontown Resources confirmó los planes en noviembre para poner en producción su proyecto de roca dura Kathleen Valley en Australia Occidental, un año antes de lo previsto originalmente, ya que publicó un estudio de viabilidad definitivo.

Pilbara Minerals, una de las principales mineras de litio de Australia, cerró el año recortando su pronóstico de envíos debido a una serie de problemas, desde retrasos en la puesta en servicio y aumento de la capacidad de procesamiento, hasta cierres no planificados y escasez de trabajadores calificados.

# 4 CHILE CONTRAATA

Chile, que perdió la corona como el mayor productor de litio del mundo ante Australia en 2018, comenzó a reaparecer. Abrió en octubre una licitación para la exploración y producción de 400.000 toneladas de litio.

En solo un par de semanas, 57 empresas mostraron interés en nuevos contratos, según cifras oficiales.

Albemarle y SQM las empresas mineras número 1 y 2 de litio, respectivamente, ya tienen operaciones en el norte de Chile, que planean expandir.

SQM tiene como objetivo alcanzar una capacidad total de 180.000 toneladas anuales el próximo año, y se espera que la producción total alcance las 140.000 toneladas. Estos representan aumentos de aproximadamente 60.000 t / año y 40.000 t, respectivamente, a partir de 2021.

2022: ¿DÉJÀ VU DE 2018?

La prisa por satisfacer la demanda de litio podría ver una repetición de 2018 cuando un exceso vio el desplome del precio del litio, predicen los analistas.

Si bien los mineros se apresuran a expandir la capacidad, no pueden mantenerse al día con la demanda, por lo que es probable que la tensión del mercado persista en el corto plazo, dicen.

Fitch Solutions va aún más lejos y predice déficits cada vez mayores hasta 2030 que podrían alterar «profundamente» la dinámica del mercado.

“El suministro de litio enfrentará una serie de vulnerabilidades, incluida la concentración geográfica tanto a nivel de minería como de refinación, así como la presencia limitada de actores mineros grandes y establecidos, que plantean riesgos para la ejecución del proyecto”, dijo la consultora en diciembre en una nota.

«El creciente nacionalismo de los recursos en los mercados clave del litio también podría obstaculizar el desarrollo de nuevos proyectos».

Pilbara Minerals, una de las principales mineras de litio de Australia, cerró el año recortando su pronóstico de envíos, lo que ha exacerbado aún más la escasez de suministro del metal clave de la batería.

Algunos actores de la industria temen que el aumento de los precios del litio podría terminar aumentando los costos de las baterías y los vehículos eléctricos, lo que obstaculiza el consumo de fuentes de energía limpia en un momento en que el mundo las necesita con urgencia.

Los expertos de UBS proyectan que para 2030 el mundo necesitará producir 2.700 GWh de baterías de iones de litio al año para abastecer a la industria de los vehículos eléctricos. Eso es 13 veces la cantidad de energía de la batería que se usa ahora, o «225.000 millones de baterías de iPhone 11».

La mayoría de los proveedores existentes están planificando ampliaciones. La empresa conjunta MARBL de Albemarle con Minerals Resources en Australia Occidental reveló recientemente planes para reiniciar una de las tres líneas de procesamiento de 250.000 tm/año de la mina Wodgina en el tercer trimestre de 2022.

Livent planea agregar 5,000 tm de capacidad de hidróxido de litio en los EE.UU. Para el tercer trimestre de 2022. También está agregando un carbonato de litio inicial de 10.000 tm en Argentina, aunque esto solo debe alcanzar la producción comercial en el primer trimestre de 2023, con otras 10.000 toneladas que se agregarán en la segunda fase a fines de 2023.

Los nuevos proyectos también deberían comenzar en 2022, incluido el proyecto Caucharí-Olaroz de carbonato de 40.000 t/año de Lithium Americas en Argentina y el proyecto de espodumena de 330.000 t/año de Sigma Lithium en Brasil.

Lithium Americas también está desarrollando la mina de litio Thacker Pass en Nevada, aunque ese proyecto ha enfrentado reveses legales. Se espera que la compañía publique un estudio de viabilidad definitivo sobre Thacker Pass el próximo año.

NUEVAS TECNOLOGÍAS, CERO EMISIONES DE CARBONO Y SEGURIDAD NACIONAL

El desarrollo continuo de nuevas técnicas de extracción de litio podría impulsar el suministro primario de litio.

El próximo desarrollo del reciclaje de litio y las incertidumbres en torno a su cronograma también podrían sorprender las expectativas de suministro al alza, coinciden los expertos.

También podemos esperar que nuevos actores fortalezcan su posición en el mercado, particularmente los europeos.

La Comisión Europea agregó el litio a su lista de materias primas críticas por primera vez en 2020, lo que significa su cambio a la vanguardia de la atención.

Portugal es actualmente el mayor productor de litio del continente, representando el 1,6% de la producción mundial en 2019, sin embargo, el litio del país no se comercializa para el sector automotriz, sino para los fabricantes de cerámica y cristalería.

Savannah Resources está avanzando con su mina de litio propuesta Mina do Barroso en Portugal y planea publicar pronto un estudio de factibilidad definitivo para el proyecto.

Erris Resources está trabajando en el proyecto Zinnwald, en Alemania, ubicado en el corazón de las industrias química y automotriz de Europa.

Vulcan Energy Resources, respaldado en parte por Hancock Prospecting de la inversora australiana Gina Rinehart, tiene como objetivo producir el primer «litio sin carbono» del mundo a partir de lo que considera el recurso de litio más grande de Europa en el valle del Alto Rin en Alemania.

En las últimas semanas, la compañía ha firmado acuerdos de suministro de litio con varios fabricantes de automóviles europeos, incluidos Volkswagen, Stellantis y Renault. Su objetivo es comenzar a producir litio comercialmente para 2024.

Un informe de la Agencia Internacional de Energía (AIE) publicado en mayo recomendó a los gobiernos comenzar a almacenar metales para baterías, y señaló que la demanda de litio podría aumentar 40 veces en los próximos 20 años.

El director ejecutivo de la IEA, Fatih Birol, dijo que esto se convertiría en un problema de «seguridad energética».

Original de MINING ‘Top lithium stories of 2021 and what to expect in 2022’ – Traducción y Edición Radar Energético